战略亮点 —— 稳健的商业势头与卓越的运营执行

·第四季度所有三个业务部门的有机销售额均实现增长,其中云软件和服务事业部增长12%*。

·近几年的运营改善带来了强劲的利润率与稳定的自由现金流。

第四季度亮点 —— 各业务部门的共同努力带来了良好的有机增长

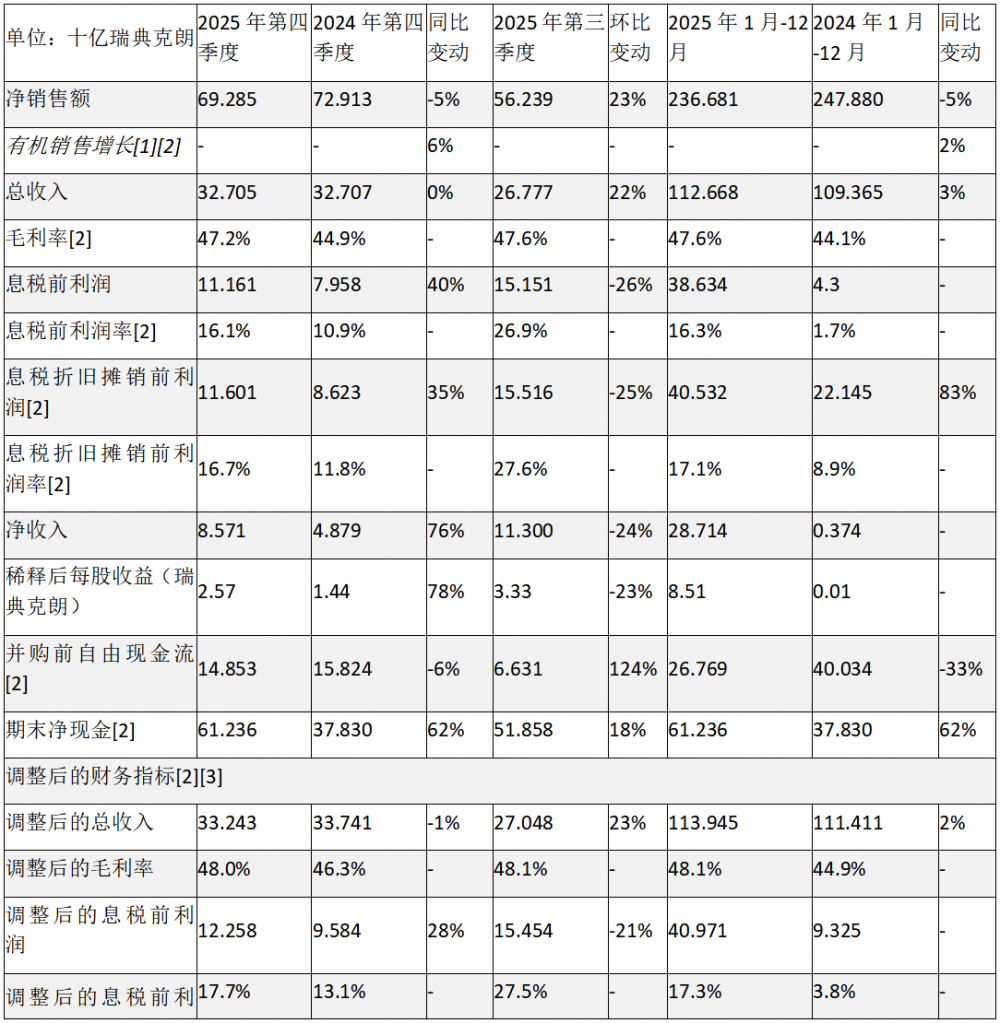

·销售额同比增长6%*。欧洲、中东和非洲以及东南亚、大洋洲和印度等市场均实现增长,美洲市场基本保持稳定,而东北亚市场则出现下滑。报告销售额为693亿瑞典克朗(729亿瑞典克朗)。

·由于汇率不利因素抵消了运营方针的成功执行,调整后[1]的总收入为332亿瑞典克朗(337亿瑞典克朗)。总收入报告值为327亿瑞典克朗(327亿瑞典克朗)。

·受云软件和服务业务增长驱动,调整后[1]的毛利率为48.0%(46.3%)。毛利率报告值为47.2%(44.9%)。

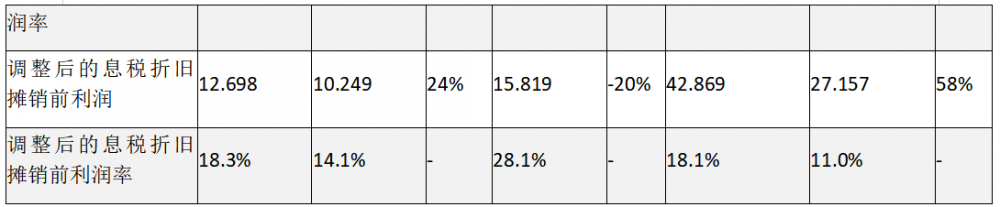

·受益于移动网络业务板块利润率的提升,调整后[1]的息税折旧摊销前利润(EBITA)为127亿瑞典克朗(102亿瑞典克朗),利润率为18.3%(14.1%)。息税折旧摊销前利润报告值为116亿瑞典克朗(86亿瑞典克朗),利润率为16.7%(11.8%)。

·净收入为86亿瑞典克朗(49亿瑞典克朗),稀释后每股收益为2.57瑞典克朗(1.44瑞典克朗)。

·并购前自由现金流为149亿瑞典克朗(158亿瑞典克朗)。

2025年全年亮点 —— 利润率稳定在良好水平,自由现金流稳健

·销售额增长2%*,网络业务及云软件和服务业务实现增长。报告销售额为2367亿瑞典克朗(2479亿瑞典克朗)。

·尽管有汇率不利因素所带来的72亿瑞典克朗不利影响,调整后[1]的总收入仍因移动网络业务增长而增加至1139亿瑞典克朗(1114亿瑞典克朗)。调整后的毛利率增长至48.1%(44.9%)。

·调整后[1]的息税折旧摊销前利润(EBITA)为429亿瑞典克朗(272亿瑞典克朗),调整后[1]的息税折旧摊销前利润率为18.1%(11.0%),其中包含iconectiv业务剥离产生的收益。

·收入为287亿瑞典克朗(4亿瑞典克朗),稀释后每股收益为8.51瑞典克朗(0.01瑞典克朗)。

·并购前自由现金流为268亿瑞典克朗(400亿瑞典克朗),现金流在净销售额中占比达到11.3%。

·截至2025年底,净现金为612亿瑞典克朗(378亿瑞典克朗)。

·资本回报率为24.1%(2.6%),其中包含iconectiv业务剥离产生的收益。

·董事会将向年度股东大会提议2025年的股息为每股3.00瑞典克朗(2.85瑞典克朗),并启动额度为150亿瑞典克朗的股份回购计划。

爱立信总裁兼首席执行官鲍毅康(Börje Ekholm)表示:“第四季度的业绩表明,我们坚决的执行了公司的战略重点。令人鼓舞的是,在无线接入网(RAN)市场环境表现平淡的背景下,我们通过在任务关键型网络、5G核心网及企业业务领域的努力实现了有机增长。我们最近几年采取的运营举措带来了利润率与现金流的改善,调整后息税折旧摊销前利润率(EBITA margin)已实现连续第九个季度同比增长。

为了保持技术领先地位,我们在持续地进行研发投资,并将重点放在AI原生、安全且自主的移动网络。我们创造了强劲的自由现金流,目前现金状况良好。董事会将提议把股息提高至每股3.00瑞典克朗,并将试图请求授权实施一项额度为150亿瑞典克朗的股份回购计划。

展望2026年,我们预计无线接入网(RAN)市场仍将维持平淡的表现。而在我们占据优势的任务关键型和企业级市场,预计将实现增长。在此背景下,我们计划在2026年增加防御领域的投资,同时持续优化成本结构以支撑利润率和现金流的生成能力。”

*按收购和剥离影响以及外汇波动影响调整后的销售额。

[1]调整后的指标不包括重组费用。

[1]按收购和剥离影响以及外汇波动影响调整后的销售额。

[2]非国际财务报告准则(Non-IFRS)的财务指标与本报告末尾财务报表中最直接可协调的项目相一致。