战略要点

实现卓越运营 提升财务灵活性

·与印度、日本、英国等地的客户达成重要客户协议,业务发展势头强劲。

·卓越运营与成本效率措施推动毛利率提高至稳健且可持续的水平。

·5G Open RAN就绪产品组合的广度与技术领导地位再次得到Gartner与Omdia认可。

第三季度财务亮点

盈利能力进一步提升

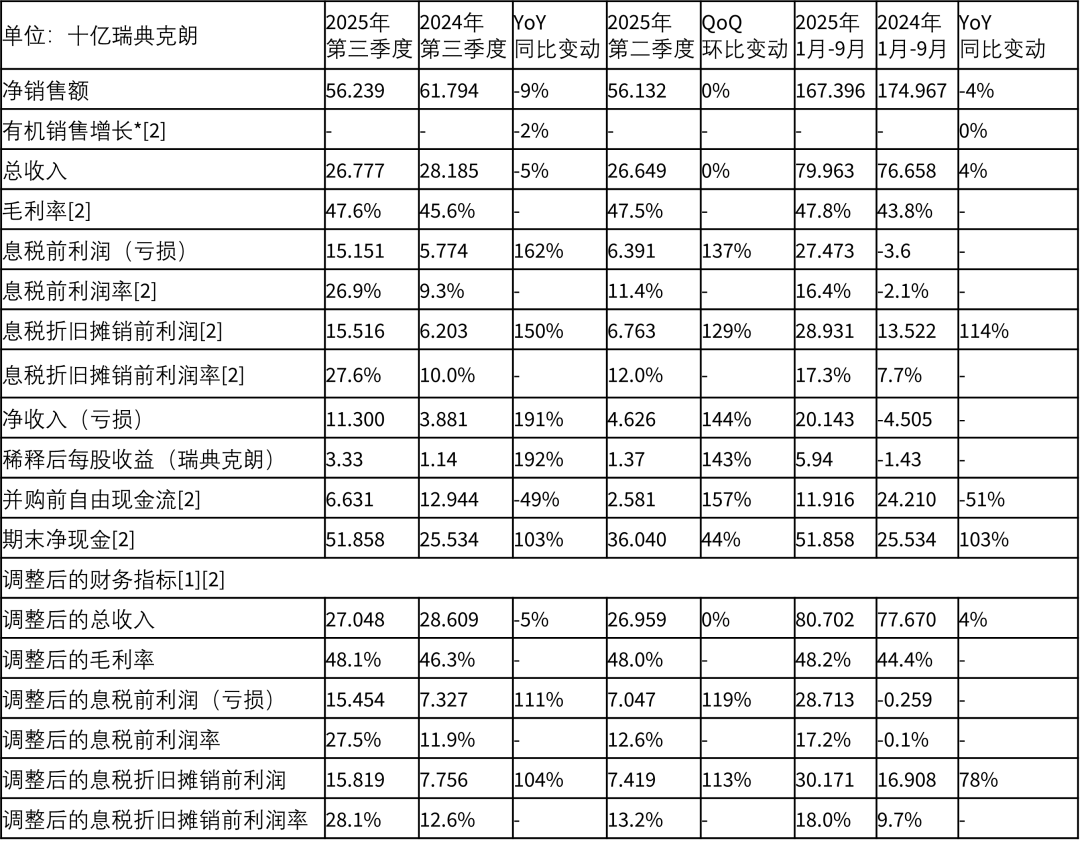

·有机销售额下降2%,四大市场区域中有三个实现增长。报告销售额为562亿瑞典克朗,受汇率变动影响调整后减少42亿瑞典克朗。

·由于汇率不利因素抵消了强劲的运营执行,调整后[1]的总收入减少至270亿瑞典克朗。总收入报告值为268亿瑞典克朗。

·得益于网络业务及云软件和服务业务的提升,调整后[1]的毛利率为48.1%(46.3%)。毛利率报告值为47.6%(45.6%)。

·调整后[1]的息税折旧摊销前利润(EBITA)为158亿瑞典克朗(78亿瑞典克朗),利润率为28.1%(12.6%),其中包含因iconectiv业务剥离产生的76亿瑞典克朗资本收益。息税折旧摊销前利润报告值为155亿瑞典克朗(62亿瑞典克朗),利润率为27.6%(10.0%)。

·净收入为113亿瑞典克朗(39亿瑞典克朗),其中包含资本收益。稀释后每股收益为3.33瑞典克朗(1.14瑞典克朗)。

·并购前自由现金流为66亿瑞典克朗。净现金增加至519亿瑞典克朗。

爱立信总裁兼首席执行官

鲍毅康B rje Ekholm:

得益于过去几年的强劲运营,我们在第三季度的利润率达到了一个新的长期水平。在核心网业务强劲增长的推动下,云软件和服务业务销售额增长了9%*。

我们在技术上的创新与努力仍在稳步推进。我们的5G解决方案在业内的领导地位再次得到了Gartner与Omdia的认可。我们的Open RAN就绪产品组合包含了AI原生、面向未来且与硬件无关的软件架构。该产品组合可与第三方无线产品集成,并且支持爱立信硅芯科技芯片及第三方CPU/GPU。

展望未来,我们预计企业业务有机销售额将在第四季度趋稳,RAN市场将整体保持平稳。稳健的经常性现金流及iconectiv业务的出售,为我们在第三季度带来了充裕的现金,为增加股东分红创造了空间。董事会关于分红规模及机制的建议将被纳入第四季度报告,供股东大会审议决策。”